泰國係為東南亞人口第3大國,加上其已具一定程度之醫療水準與在國際間頗負盛名的觀光醫療,為東協藥品市場的重點國家之一,以下將針對泰國藥品市場與製藥產業進行介紹。

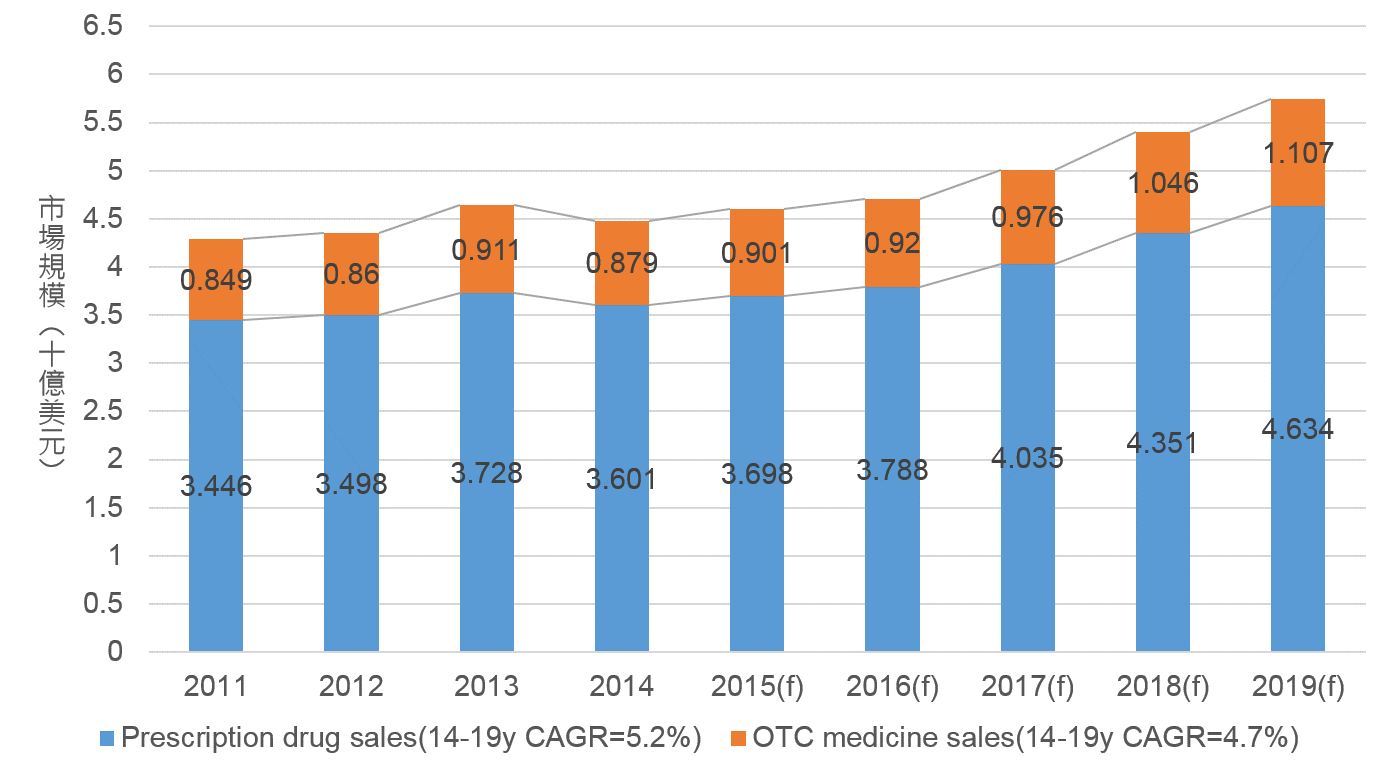

泰國藥品市場規模在2014年約為44.8億美元,以處方藥為主,約為36億美元(佔80.3%),而OTC藥品市場規模約為8.8億美元(佔19.7%)。整體處方藥市場受惠於泰國醫療健康水準持續進步與醫療保險高覆蓋率而持續成長。細部看各領域的處方用藥,因泰國老人族群的提升,會有助於心血管用藥的用量與銷售額持續擴大。此外後天免疫不全症候群(AIDS)為泰國主要死亡疾病,為能有效控制,不論病患的CD4表現量如何,政府皆會供應抗病毒藥物(註1)。整體來 說,預期泰國整體藥品市場至2019年可成長至57.4億美元,2014~2019年間的年複合成長率(CAGR)為5.1%。

在泰國處方用藥以抗生素為大宗,然為了因應持續成長的抗藥性菌株感染發生率及其所造成醫療支出負擔之提升,在2014年5月,泰國政府提出因應計畫目標,期望在2年內可降低抗生素要藥物使用量(註2),係為藥品市場的不利因素。

OTC藥品部分,在泰國係被歸類於”non-dangerous”、”household”與”ready-pack”這三類藥品,以止痛藥與消化道藥品為大宗,市場激勵因素為OTC藥品市場可望受惠於藥品通路法規的鬆綁而成長,此外隨著經濟成長消費者的健康意識也提高,這也會有助於進一步推動OTC藥品市場的成長。

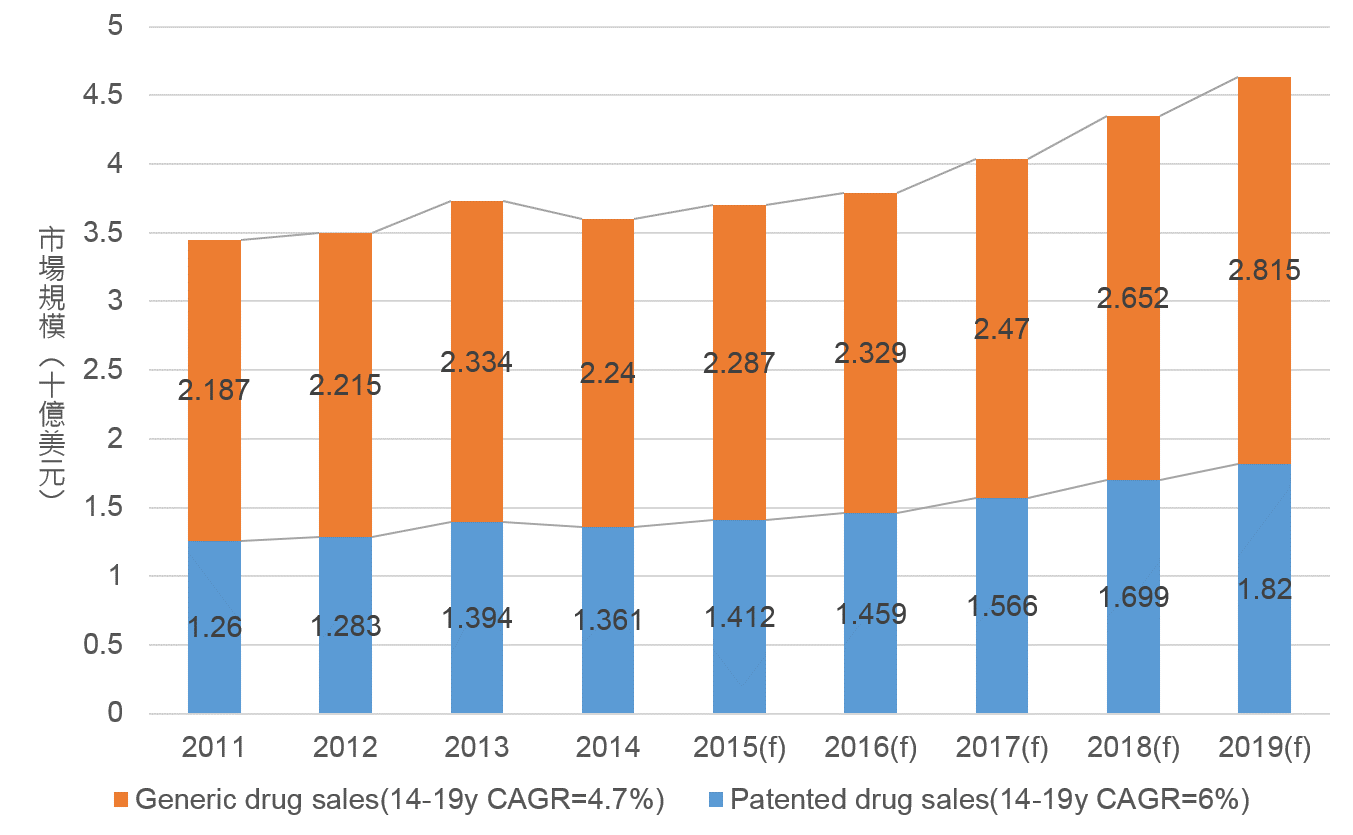

泰國處方藥可再區分為專利藥與學名藥市場,以學名藥為佔多數,在2014年市場規模約22.4億美元(佔62.2%),而專利藥市場規模約13.6億美元(佔37.8%),在泰國專利藥品的使用族群以高收入與觀光客族群為主,行銷通路也較侷限在大城市如曼谷等,一般民眾較難有資源能夠使用到專利藥品。專利藥品市場規模預期會受到經濟成長、品牌藥品有較佳療效之品牌印象、慢性疾病盛行率的提高與品牌藥品在泰國的強勢行銷等因素影響而成長;隱憂則是泰國政府對醫療成本支出的控制,例如對於專利藥品要求加入藥物經濟學的評估。學名藥市場部分,市場驅動因素為泰國政府為了擴大醫療覆蓋率與控制醫療支出,持續維持THB30計畫(註4),讓經濟弱勢族群更有機會接受藥物治療;此外泰國政府透過全民健保系統來提供AIDS患者藥物亦有利於學名藥市場的成長。整體而言預期至2019年學名藥市場可成長至28.2億美元,2014-19年複合成長率為4.7%,而專利藥市場可成長至18.2億美元,成長幅度較快,2014-19年複合成長率為6%。

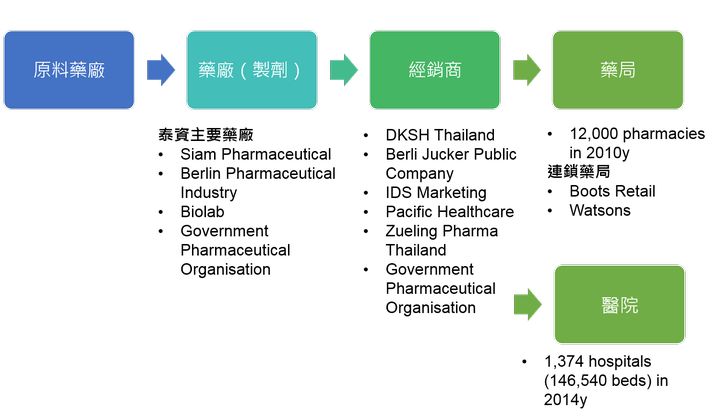

泰國的製藥產業鏈如圖3所示,在2012年有156間符合GMP規範的製藥工廠,這些藥廠幾乎無進行新藥開發,在新製程開發、品管改善與新學名藥產品開發的投入也很有限。泰國主要的本土藥廠為Berlin、Siam、Biolab與Government Pharmaceutical Organisation(GPO),多以製造較低價學名藥為主。Berlin處方藥的銷售觸角除泰國外,亦包含寮國、緬甸與菲律賓,擅長領域為高血壓藥品。Siam為泰國第三大本土藥廠,該公司產品多樣性高,遍及癌症以外的各疾病領域。Biolab專注在藥品製造,並擁有符合GMP標準之無菌針劑廠房,該公司可製造多種不同劑型的藥品,包含膠囊、錠劑、藥膏、含藥糖漿與針劑,而藥品銷售則交由其子公司Biopharma Chemical Co.負責。另值得注意的是GPO,該公司係為國營企業,具有符合GMP規範之學名藥廠房與化學工廠,且有數間合資子公司負責不同類型的藥品與藥物活性成分製造,主要供應泰國公立醫院藥品需求,其藥品亦有出口至斯里蘭卡、柬埔寨、奈及利亞、馬來西亞與緬甸,此外GPO亦為泰國最大的藥品供應商,政府規定公立醫院向GPO採購藥品的金額不得低於藥品預算的80%,涵蓋Act BE 2535所規定之Main Price List上的必要藥品(註6),此規定近年來已引起本土製藥公司所組之TPMA協會與跨國製藥公司的反彈。

在泰國主要的藥品經銷商有DKSH Thailand、BerliJucker Public Company(BJC)、IDS Marketing、Pacific Healthcare、ZuellingPharma Thailand與GPO,其中除GPO外,其他皆為跨國醫療保健品經銷商。

在通路面,藥局部份,2012年在泰國約有12,000間藥局,約有45%集中在首都曼谷。連鎖藥局系統主要為兩間:Boots Retail與Wastons。Boots Retail是一間英國公司,近年大舉擴張其藥局據點,在泰國已有超過160間連鎖藥局,而Wastons則在泰國擁有超過140間連鎖藥局。

在泰國雖有為數眾多的小型本土藥廠,然品質與技術尚未與國際接軌,政府雖有意推動生技產業發展,例如泰國國家科學與技術發展委員會(NSTDA)和蒙庫國王科技大學(KMUTT)合作興建蛋白質藥物之先導工廠,預計發展生物相似藥,然整體發展成果跟亞洲其他國家如南韓、日本與印度仍差距甚遠。

臨床試驗方面,泰國由於傳染疾病與非傳染性疾病之盛行,加上不低的人口量,提供了充份的病患族群可供臨床試驗招募而成為亞洲臨床試驗重點區域之一,在2013年已有124個臨床試驗在泰國執行。除了臨床試驗外,泰國興盛的旅遊醫療也帶給專利藥品龐大的商機。

泰國製藥產業發展的隱憂:偽藥氾濫、強制授權前例與藥品採購政策:

1.強制授權前例:泰國過往有對一些藥品採取強制授權的案例,例如治療HIV的efavirenz與lopinavir/ritonavir組合藥品(註10)、治療癌症的docetaxel,、erlotinib、imatinib與letrozole等(註11)來降低醫療支出負擔,此外在2010年泰國國家健康安全局(NHSO)決定要將efavirenz與lopinavir/ritonavir的強制授權期間延長至專利屆期,這些都會使得當藥廠欲在泰國引進新藥時多加考慮該藥品被泰國政府強制授權之可能性。

2.偽藥氾濫:網路與夜市小攤即可輕易購買偽藥,甚至在藥店銷售的藥品也可能存在偽藥,偽藥不僅會干擾藥品市場正常功能與削減製藥公司的營收更會加重醫療支出的負擔(註8)(註9)。

3.藥品採購政策:如先前所述,泰國政府對公立醫院必須採購GPO藥品之規定,大幅強化GPO的議價力量,對跨國製藥公司與本土製藥公司藥品銷售利益產生一定程度的擠壓。

泰國係屬新興市場的一環,亦為東南亞重要之醫藥品市場。泰國整體人均藥費支出水平在東南亞為中段班,尚有相當成長空間,而傳染疾病與非傳染性疾病逐漸提高的盛行率,也讓藥品的市場更具前景;此外泰國為提升國內製藥水準,推動製藥PICS/GMP規範(註12),有可能成為臺灣藥廠以自身經驗服務輸出之機會。然如要進入泰國發展,與其他新興市場相同,仍要注意其法規變化、藥物給付與採購規定等,以降低營運風險。

(註1)HIV and AIDS in Thailand(最後瀏覽時間 2015/12)

(註2)Antibiotics spending to be halved(最後瀏覽時間 2015/12)

(註3,5,7)Business Monitor International

(註4)THP30計畫讓病患支付30元泰銖即可接受藥物治療;30-baht universal healthcare programme to start next month(最後瀏覽日期2015/12)

(註6)Research and Markets: 2013 Healthcare, Regulatory and Reimbursement Landscape – Thailand

Read more at Reuters(最後瀏覽日期2015/12)

(註8)網站非法賣危險藥品食藥委員會嚴查(最後瀏覽日期2015/12)

(註9)全球假藥市場2千億美金 百萬人服藥喪命(最後瀏覽日期2015/12)

(註10)Thailand Issues Compulsory Licence For Patented AIDS Drug(最後瀏覽日期2015/12)

(註11)Timeline for Thailand’s Compulsory Licenses, JennrynWetzler&MihirMankad.

(註12)泰製藥業宜研究提高產品療效(最後瀏覽日期2015/12)

文章來源:宇智顧問股份有限公司